Inflación costos vs. inflación demanda: efecto Ucrania | por Sergio Clavijo

Prof. de la Universidad de los Andes

Aun antes de la invasión de Ucrania a manos de Rusia (en febrero 2022) se venía debatiendo sobre la dosis apropiada de incrementos en las tasas de interés de los bancos centrales para contener una inflación que en países avanzados había rápidamente escalado de 1,5% anual hacia 7% durante 2021-2022 (enero).

Los mas ortodoxos recordaban episodios de los años 1980 cuando el segundo choque petrolero había propulsado escalamientos inflacionarios sostenidos hacia dos dígitos. En ese momento reverberaban los excesos de liquidez, los “pactos salariales” y la tardanza de la Fed para re-anclar las expectativas de inflación. Y aquellos que enfatizaban no los excesos de demanda sino los choques de oferta energética consideraban que el “apretón monetario” conllevaría a la recesión económica.

El récord histórico mostró que ambos bandos tenían algo de razón: se elevó la tasa de interés, se desactivaron fútiles acuerdos de precios-salarios, pero el re-anclaje de expectativas de inflación precisó entrar en recesión económica. Los frutos de esa exitosa estrategia de Volcker(1982-1988) permitieron no solo controlar la inflación durante la siguiente década, sino disfrutar de crecimiento y reducir la relación Deuda Pública/PIB bajo Clinton (1993-2001). El grueso de ese ordenado dinamismo económico provino de la inversión y de su multiplicador liderado por el sector privado.

¿Qué lecciones podemos entonces aplicar a la compleja coyuntura inflacionaria de 2021-2022 agravada por el conflicto Ucrania-Rusia y sus repercusiones globales?

Actualmente se proyecta que el precio del petróleo estará en la franja US$100-150 barril a lo largo de este 2022, dado el impacto que tendrán las sanciones Otan sobre la provisión de múltiples commodities, especialmente el petróleo-gas proveniente de la zona de influencia de Rusia. Quienes enfatizan los choques de oferta estarán nuevamente recomendando moderar la trayectoria de alzas en la tasa-repo de la Fed, para contener desaceleración global. Y quienes ven preponderancia en impulsos de excesos monetarios y fiscales han mencionado que la Fed ha debido elevar en +50 pbs en marzo y no simplemente +25 pbs, llegando al 2% al cierre del 2022 respecto del 0.25% de sus inicios. Pero estos niveles lucen todavía moderados frente a una inflación esperada de 6% en Estados Unidos al finalizar este año.

Han surgido interesantes análisis intentando distinguir preponderancia de inflación de oferta Vs. demanda, en función de la formación de expectativas de hogares Vs. firmas (ver Gorodnichenko, 2022, “Inflation Expectations”, Universidad de Berkeley). Es sabido que sondeos de expectativas de inflación diferían entre “apuestas financieras” según diferencial de tasas de interés fijas y las tasas indexadas a inflación (el llamado “break-even”).

Diversas investigaciones están postulando que mientras las expectativas de inflación proveniente de los hogares están dominadas por factores de demanda, las expectativas de inflación de las firmas vendrían dominadas por factores de oferta (dada la incidencia de los choques de energía, de transporte y de precios de commodities sobre los costos de la cadena productiva). Dicho de otra manera, los sondeos sobre inflación futura de los hogares deberían alertarnos sobre excesos de demanda y la información proveniente de los CEO nos alertarían sobre factores de oferta.

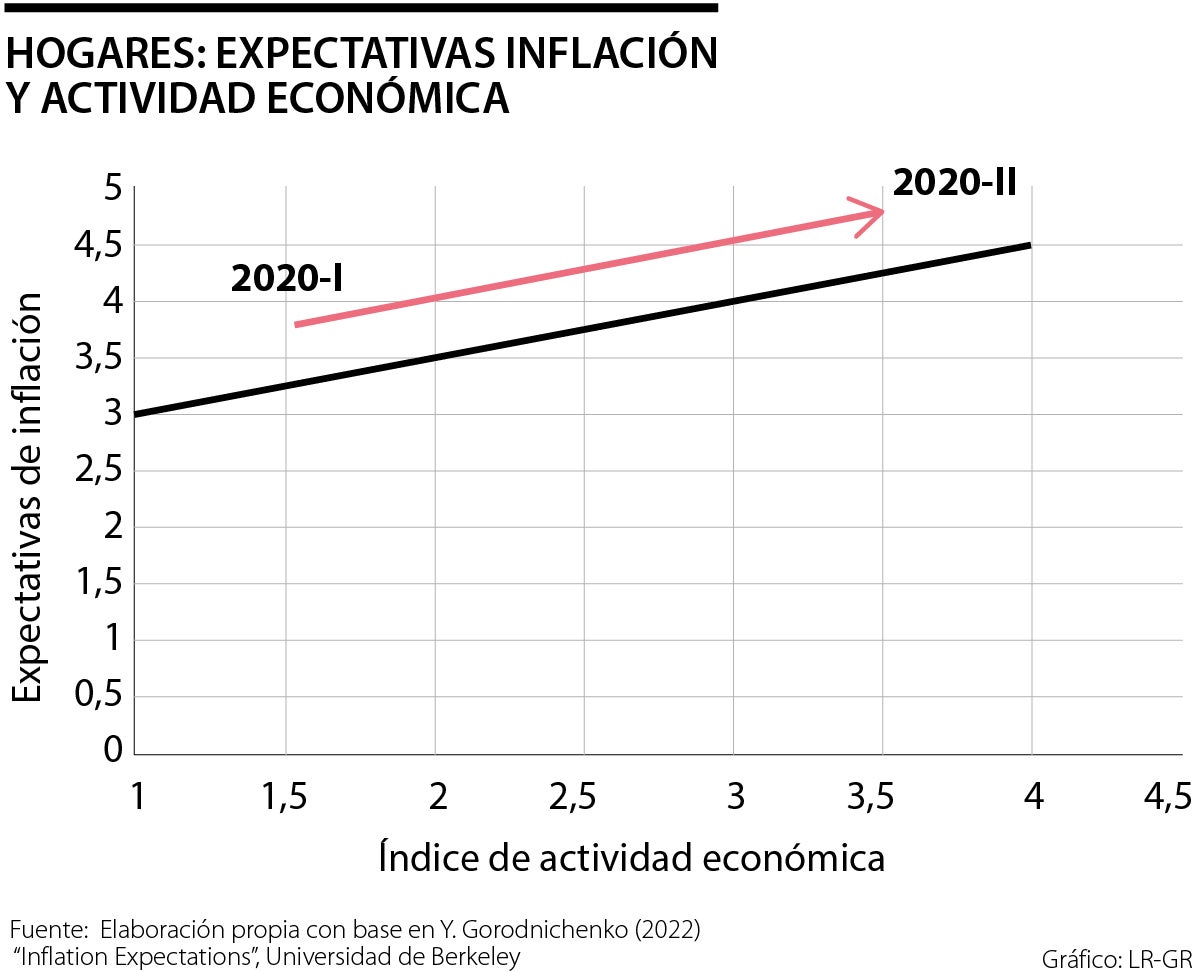

El problema es que la información proveniente de hogares parece estarse moviendo en sentido contrario al de las firmas. Los gráficos adjuntos ilustran cómo, durante 2020 y 2021, las expectativas de inflación de los hogares se fueron moviendo al alza en los Estados Unidos, pasando del 3% hacia 4,5% anual a medida que consolidaban índices de actividad económica mas robustos por cuenta del “rebote” frente a la pandemia-covid de 2020.

En cambio, los sondeos referidos a expectativas inflacionarias provenientes de las firmas lo que están anticipando, en línea con varios expertos académicos, es que esa inflación tendería a desacelerarse a medida que se anticipan alzas en las tasas de interés, dado que ellas conducirían a una inevitable desaceleración económica. En el efecto, el segundo gráfico ilustra cómo la expectativa de inflación de las firmas (a un año) iría cayendo del 2% anual hacia solo 0.5% por cuenta de la posible recesión económica.

El conflicto bélico Ucrania-Rusia estaría ahora enfatizando este componente de inflación de costos y la tendencia a esperar que si se mantiene la trayectoria de alzas de la Fed (antes comentada) se podría presentar una marcada desaceleración económica. Cabe recordar que ya venían operando factores relacionados con los problemas de acopio y transporte internacional.

En síntesis, mientras el Premio Nobel de economía Prescott indicaba en 1997 que las expectativas de inflación no parecían jugar un papel importante en el anclaje inflacionario, el mundo mas ortodoxo considera que ellas son mas importante que nunca. Y de allí que los bancos centrales hagan lo correcto al tratar de discernir sus diversos comportamientos según fuentes, pues los instrumentales requeridos deberán combinarse de forma adecuada a ello. En próxima ocasión estaré analizando el significado de la reciente alza en la tasa repo del BR, a la luz de los resultados inflacionarios de marzo, aun por conocerse.

https://www.larepublica.co/analisis/sergio-clavijo-500041/inflacion-costos-vs-inflacion-demanda-efecto-ucrania-3335680

No hay comentarios.:

Publicar un comentario