El apetito voraz de China por empresas occidentales enciende las alarmas

La inversión exterior del gigante asiático se ha disparado, provocando el recelo de Europa y EE UU, y forzando a su Gobierno a tomar medias para estabilizar su sistema financiero

Madrid

En 1999 el Gobierno chino dio un giroeconómico y político de gran calado. Bajo el lema “Going global”, incentivó la inversión en el exterior de sus empresas para aprovechar las ventajas de la globalización. Esta sugerencia —que en una economía dirigida se cumplió al pie de la letra— coincidió en el tiempo con la entrada del país en la Organización Mundial del Comercio y supuso el pistoletazo de salida de una colonización de Occidente, progresiva pero sin pausa, por parte de las compañías de la República Popular.

En 2016, realizaron inversiones en 7.961 empresas de 164 nacionalidades distintas, según los datos del Ministerio de Comercio chino. Esta actividad implicó que el pasado año se superase por primera vez en la historia los 200.000 millones de dólares de inversión extranjera directa, de acuerdo con las cifras de la consultora Rhodium Group. El crecimiento exponencial ha despertado el recelo de los políticos europeos y estadounidenses, que ven cómo compañías estratégicas pasan a otras manos. Al mismo tiempo, el propio Gobierno chino se ha visto forzado a establecer una serie de restricciones con el objetivo de evitar que una fuga de capitales masiva acabe penalizando a su sistema financiero y a la divisa. Los expertos auguran este año una desaceleración del ritmo inversor por estos motivos políticos (de hecho, en el primer semesre de 2017 el número de operaciones anunciadas cayó un 20%), pero a medio plazo descartan una vuelta atrás en un fenómeno que consideran imparable.

“El aumento de las adquisiciones chinas en el extranjero durante la última década responde a la decisión estratégica de los grupos locales de expandirse para abrir nuevos mercados”, explica Jonathan Shi, responsable de banca de inversión de Alantra en China. “Además, buscan acceder a tecnología avanzada y optimizar la combinación de negocios. Todo esto se vio favorecido en gran medida por el superávit chino y la crisis financiera de Europa y EE UU”, añade Shi.

En un primer momento, los inversores del país asiático se centraron en objetivos vinculados con la energía y los recursos naturales, radicados sobre todo en África. Sin embargo, en la actualidad están interesados en entrar en todo tipo de industrias y países. “Tenemos en marcha ocho operaciones en España de venta de empresas y en todas ellas hay al menos un candidato chino”, reconoce Jorge Riopérez, socio responsable de Corporate Finance de KPMG.

EL PESO DE LA INICIATIVA PRIVADA

En un primer momento, las inversiones directas en el exterior de China se caracterizaron por grandes proyectos centrados en recursos energéticos y dominados por empresas públicas. Con el auge del sector empresarial chino en la economía mundial, promocionado por el Estado, esa proporción se ha invertido al mismo tiempo que se abría el abanico de destinos. En 2016, las compañías privadas representaban un 70% de los casi 100.000 millones de dólares que se invirtieron en Europa y Norteamérica. “En los últimos años, el cambio del modelo de crecimiento de China, la disminución de la demanda de recursos y una liberalización significativa de la normativa de inversión exterior ha transformado la naturaleza de la inversión internacional del país”, explica Danian Zhang, de Banker McKenzie.

Uno de los sectores que más ha despertado su apetito es el tecnológico. “Hace 30 años las compañías europeas empezaron a firmar las primeras joint ventures con grupos chinos. Sin embargo, se cuidaron de aportar la tecnología más puntera que tenían por miedo a que sus socios se la robasen. Ahora ese tipo de acuerdos ni siquiera se firman, por lo que China tiene un déficit de tecnología digital, lo que lleva a sus compañías a comprar empresas occidentales que los ayude a mejorar la producción industrial”, comenta Paul Moran, profesor del Instituto de Estudios Bursátiles (IEB).

El mercado local es enorme —1.300 millones de habitantes— y la clase media tiene cada vez más protagonismo. Este cambio sociodemográfico explica que otras de las industrias que más interés despiertan sean las de consumo y distribución. “Necesitan satisfacer una demanda creciente de productos de calidad que, normalmente, suelen estar en Occidente. Eso explica que se estén cerrando muchas operaciones en el sector del lujo en Italia o Francia, así como la compra de marcas emblemáticas de alimentación y bebidas, algunas de ellas en España”, recuerda Maite Díaz, socia de M&A de Baker McKenzie.

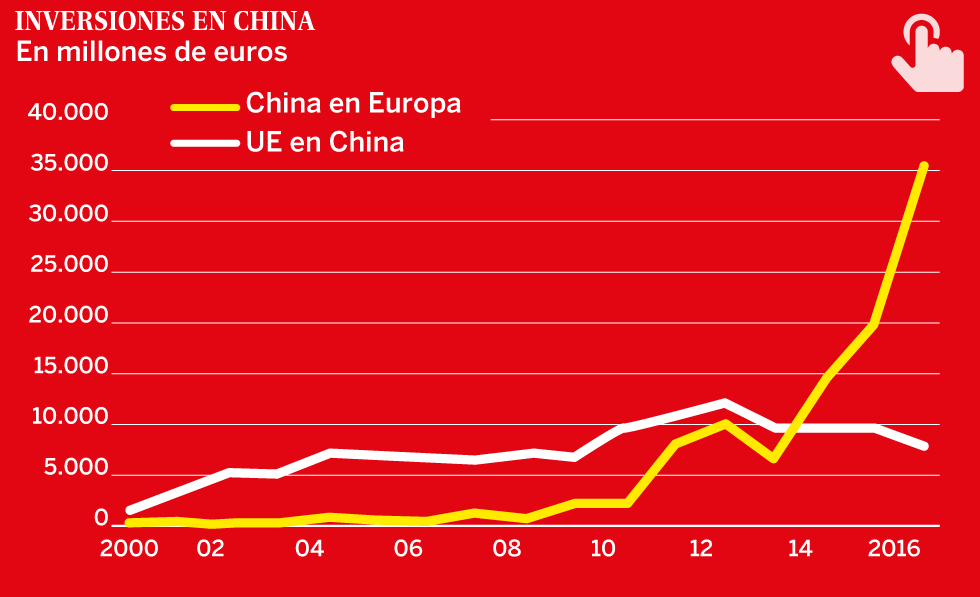

Europa y Norteamérica acaparan la mitad de las inversiones chinas. En el caso del Viejo Continente, se destinaron 46.000 millones a adquirir compañías en 2016, el doble que un año antes, mientras que en EE UU y Canadá la cifra fue de 48.000 millones, con un aumento interanual del 189%. Alemania y Reino Unido siguen siendo los destinos favoritos dentro de Europa. España, aunque está lejos de su potencial por el tamaño de la economía, ya es el séptimo mercado del dinero asiático. En concreto, en 2016 la recepción de inversión china creció hasta los 1.800 millones de dólares, desde los 470 del ejercicio precedente.

Un plan muy ambicioso

“España es sin duda un destino importante para las inversiones chinas al ser un enclave estratégico de relevancia de la iniciativa del Cinturón y Ruta de la Seda del Gobierno de Pekín”, subraya Jonathan Sin. Esta iniciativa está destinada a reproducir una ruta de la seda moderna que conecte China por tierra y mar con el sureste asiático, Pakistán y Asia Central, y más allá con Oriente Próximo, Europa y África. “Pensamos que la iniciativa podría beneficiar a España en términos de inversiones en infraestructuras, servicios financieros, turismo y manufactura”, añade el responsable de Alantra.

En el revólver financiero del gigante asiático se agolpan ya importantes muescas de emblemáticas compañías europeas. La más reciente es la adquisición de la multinacional química suiza Syngenta por parte de ChemChina, pero hay muchas más. Han caído también en sus redes nombres como Pirelli (Italia), Lumileds (Holanda), EDP (Portugal), Tepma (Francia), Peugeot (Francia), Uralkali (Rusia), Nidera (Holanda), Supercell (Finlandia), Kions (Alemania), Volvo (Suecia) y Pizza Express (Reino Unido), entre otras muchas.

En el caso concreto español, entre las adquisiciones (totales o parciales) figuran: Real Club Deportivo Español (fútbol), Atlético de Madrid (fútbol), Grupo Miquel (alimentación), Marqués de Atrio (bebidas), Clínica Baviera (salud), Madrileña de Gas (energía), Osborne (el grupo Fosun solo estuvo dos años en el accionariado), NH (hoteles), Iberwind (energía), Eptisa (ingeniería) y Urbaser (medio ambiente). OHL reconocía hace poco el interés de China State, la mayor constructora del mundo, por entrar en su capital, mientras que Mediapro negocia con el fondo de inversión Orient Hontai Capital la venta del 50% de las acciones.

“La inversión exterior que emite China es distinta de la mayoría de los países debido a que factores como el tamaño del mercado, los costes laborales o el entorno laboral no son los que determinan las operaciones”, destaca Fernando Baldellou, socio de Deloitte y responsable del Chinese Service Group de la consultora. Este experto distingue dos patrones que dependen del destino de la adquisición: en países de la OCDE, China se integra en sectores desarrollados para adquirir activos como marcas, tecnología o capacidad de gestión; mientras que en el resto de naciones, Pekín busca materias primas y recursos energéticos clave para el desarrollo de su industria. “Estas inversiones están claramente orientadas por decisiones estratégicas del Gobierno y son posibles debido a la gran cantidad de empresas públicas y las restricciones financieras aplicadas”, agrega Baldellou.

El respaldo estatal y la facilidad para acceder al crédito son dos factores clave en esta expansión internacional, pero ahí también podría radicar su talón de Aquiles. “El sistema financiero chino es una incógnita. Hasta el momento no han tenido, al menos oficialmente, problemas con activos tóxicos. La economía, aunque ya no crece a las tasas de hace un lustro, marcha bien, pero hay un gran desconocimiento sobre la salud bancaria debido a la poca transparencia existente. Además, la prueba del algodón de cualquier economía es la moneda, y el yuan sigue intervenido de facto”, advierte Francisco López, profesor de IE Business School.

El poderío económico chino explica que terminen llevándose el gato al agua en muchas pujas, aunque los profesionales que se fajan en el mercado de fusiones y adquisiciones (M&A) empiezan a detectar algunos cambios en sus pautas de comportamiento. “Son muy competitivos, pero eso no quiere decir que compren las cosas a cualquier precio. Las compañías chinas solían venir con las necesidades económicas cubiertas, pero ahora empiezan a solicitar capacidad de financiación local para cerrar los tratos”, reconoce Jorge Riopérez.

Barreras de entrada

La expansión de las empresas chinas no está pasando inadvertida para los Gobiernos occidentales. Tanto en Norteamérica como en Europa, las autoridades han bloqueado varias adquisiciones, principalmente en el sector tecnológico, argumentando motivos de seguridad nacional. Uno de los vetos más recientes lo impuso el Ejecutivo alemán para que el fabricante de microchips Aixtron no pasara a manos del grupo Fujian Gran Chip Investment. El Gobierno de Angela Merkel ha aprobado además una ley que le da más poderes para estudiar y, en su caso, paralizar inversiones que vienen de fuera de la UE. En esta misma línea, el nuevo presidente francés, Emmanuel Macron, también se ha mostrado favorable a limitar las inversiones chinas.

UN VIAJE A LA INVERSA TURBULENTO

La compra de compañías o de paquetes accionariales de sociedades chinas por parte de inversores extranjeros crece, pero lo hace a un ritmo inferior al de la adquisición de grupos occidentales por firmas asiáticas. “Es difícil para las empresas europeas comprar participaciones en compañías chinas porque la valoración actual de los activos chinos es generalmente mucho mayor, impulsada por la liquidez que hay en su mercado local”, argumenta Jonathan Shi, responsable de banca de inversión de Alantra en China.

En el segundo trimestre de este año, Japón desbancó a Hong Kong como principal inversor en China. Durante este periodo, el 66% del volumen total de operaciones se concentró en el sector tecnológico. “China es la sede de una serie de empresas digitales y de Internet líderes en el ámbito internacional. Y es posible que siga atrayendo la inversión y el know-how para desarrollar aún más sus industrias”, apunta Danian Zhang, de Banker Mckenzie.

En el caso español, algunas de las principales compañías del país han tenido relaciones con sus homólogas chinas, aunque la vinculación ha ido diluyéndose con el tiempo. Un ejemplo es el de Telefónica y China Unicom. La operadora española llegó a tener el 10% del capital y ahora su presencia no llega al 1%. Durante la última década mantuvieron acuerdos estratégicos y el único vínculo que permanece es la presencia del presidente de China Unicom, Wang Xiaochu, en el consejo de Telefónica (donde conserva el 1% del capital). Por su parte, César Alierta, expresidente de la teleco, se mantiene como consejero del grupo chino.

Hace también una década, el BBVA anunció una alianza estratégica con CITIC Bank, que supuso una inversión de 989 millones de euros, una de las mayores realizadas por la entidad hasta esa fecha. El pasado mes de febrero, el banco presidido por Francisco González vendió el 1,7% de las acciones que aún conservaba del grupo financiero chino.

“El recelo en cierta medida puede entenderse porque no hay una reciprocidad en cuanto a la apertura de mercados. Pekín lleva años anunciando una liberalización de su economía, pero los cambios van muy despacio”, reflexiona Maite Díaz. “Además, estos movimientos se producen en un momento político donde hay un rebrote nacionalista en Occidente”, agrega.

Curiosamente, las limitaciones a las compras de empresas extranjeras también llegan desde el país de origen. En los últimos años, el Gobierno chino ha ido abriendo y cerrando el grifo en la aventura exterior de sus compañías en función de las necesidades económicas. El último movimiento se produjo el pasado mes de agosto, cuando las autoridades publicaron un nuevo conjunto de directrices que rigen las inversiones en el extranjero.

“No creemos que estas restricciones sean un obstáculo insalvable. En el segundo semestre de 2016 ya se implantaron otras medidas de control cambiario para frenar movimientos irracionales. Lo que se pretende es que las inversiones se profesionalicen, que se hagan de una forma más selectiva, y que se eviten compras compulsivas sin un análisis previo”, indica Jorge Riopérez.

De acuerdo con las nuevas normas, se establecen tres categorías para las inversiones. Por un lado están las operaciones “fomentadas”, que incluyen las que estén relacionadas con el proyecto del Cinturón y la Ruta de la Seda; la tecnología y el I+D; energía, recursos naturales y agricultura; cultura, logística y finanzas. La segunda clase son las denominadas inversiones “restringidas”, entre las que figuran aquellas que se realizan en países de alto riesgo o sin relaciones diplomáticas con China y las inversiones en bienes raíces, hoteles, cines, ocio y deportes. Por último se encuentran aquellas adquisiciones “prohibidas”. Dentro de esta categoría están aquellas que sean contrarias al interés y la seguridad nacionales, incluidos los proyectos y tecnología militar no autorizados; tecnología, arte y productos prohibidos; y los juegos de azar y el sexo.

Restricciones

“Consideramos que este marco es sumamente positivo ya que arroja más claridad respecto al modo en que China regirá sus inversiones en el exterior. Las autoridades no tienen previsto regular las operaciones con un régimen estricto de autorizaciones. Por el contrario, optan por un sistema de registro que simplifique el proceso”, destaca Danian Zhang, responsable de la oficina de Baker Mckenzie en Shanghái. Este experto, sin embargo, reconoce que el nuevo sistema es probable que afecte a los plazos de las operaciones. “Especialmente en el caso de empresas que tengan previsto invertir en las categorías restringidas, ya que es probable que el Gobierno actúe con mayor rigurosidad a la hora de estudiar sus operaciones”, añade.

Estas medidas, aparte de clarificar y profesionalizar las salidas al exterior de las empresas locales, también tienen como objetivo evitar la fuga de capitales que se había detectado hacia sectores como el inmobiliario en determinados países europeos. El Gobierno también pretende cortar las alas de aquellos magnates que, mediante la compra de activos de gran valor simbólico como clubes de fútbol, estaban adquiriendo quizás demasiado protagonismo para una economía tan centralizada como la China.

“No creo que estas restricciones provoquen un frenazo brusco a las inversiones, en todo caso podemos asistir a su transformación de las mismas”, predice Paul Moran. “Es posible que haya un menor volumen total de inversiones, pero con más operaciones. Las restricciones afectan sobre todo a los grandes grupos privados como Wanda, pero se facilitarán las adquisiciones de empresas medianas, que tendrán más fácil comprar tecnología occidental con el visto bueno de las autoridades”. El profesor del IEB señala que, en este nuevo contexto, España se puede ver beneficiada. “Contamos con un tejido empresarial muy interesante de medianas y pequeñas empresas. Por otra parte, los grandes grupos de infraestructuras e ingeniería nacionales no están en venta, pero sí podrían desprenderse de algunas finales, sobre todo los que atraviesan problemas financieros”, concreta Moran.

Esta opinión es compartida por Danian Zhang: “Somos optimistas respecto al crecimiento a largo plazo de las inversiones chinas en el exterior, que están siendo impulsadas tanto por la política nacional como por factores comerciales. El control de capitales ha formado parte de un mecanismo político de compensación del Gobierno para hacer frente a la salida rápida de divisas. No obstante, la dirección general de la política y estrategia de salida al exterior de China no ha cambiado”.

El desembarco chino no es homogéneo, hay operaciones que toman el control del 100% de la compañía adquirida y otras que se conforman con paquetes minoritarios, también hay acuerdos realizados por compañías estatales, mientras que otras son de mayoría privada. “En general, hay dos tipos de inversiones, los que operan solo basándose en la valoración y los ingresos, y aquellos que buscan activamente sinergias”, resume Jonathan Shi. “Las restricciones impuestas por el Gobierno sobre la salida de capitales han eliminado al primer grupo, ya que los inversores ahora deben satisfacer a las autoridades sobre los beneficios de la adquisición para la economía china si quieren la aprobación regulatoria”, puntualiza el experto de Alantra.

Retrato robot

Las diferencias culturales y de idioma son todavía un lastre que imprime unas características especiales a cualquier operación de compra de un inversor chino. La primera tiene que ver con los asesores. Los grandes bancos de inversión internacionales, las consultoras y los grandes despachos de abogados han abierto delegaciones en el gigante asiático (esta semana abría oficina en Pekín Cuatrecasas) para participar en el enorme negocio que se genera en la actividad de fusiones y adquisiciones. Sin embargo, los grupos chinos nunca van solo de la mano de foráneos, y siempre llevan a asesores locales en su salida exterior.

Otro rasgo propio son los plazos, que se suelen dilatar más que si la compra la hiciese una empresa occidental. “En el mundo del M&A suele bastar con el due diligence [evaluación de la información financiera de la empresa adquirida] del comprador. Sin embargo, los inversores chinos tienen que justificar ante sus autoridades cualquier operación, lo que ralentiza el proceso”, según Jorge Riopérez.

Su mentalidad, además, es más industrial que financiera. “Cuando compran una empresa, reducir costes no suele estar entre sus prioridades. Como su objetivo es aprender de lo último en tecnología para aplicarlo en su país de origen, suelen potenciar la inversión en investigación”, asegura Paul Moran. En esta misma línea se expresa Maite Díaz: “Siempre se ha dicho que lo que les interesaba de nuestras compañías era el know how, y que una vez adquirido cerraban las plantas. Sin embargo, lo que estamos viendo es que siguen invirtiendo y no están dispuestos a cerrar fábricas en el exterior, entre otras cosas porque los costes laborales en su propio país ya han subido bastante”.

No hay comentarios.:

Publicar un comentario