La recuperación del comercio mundial supera las expectativas, aunque con divergencias regionales

El resurgimiento de la actividad económica mundial en el primer semestre de 2021 hizo que el comercio de mercancías superara el nivel máximo anterior a la pandemia, lo que llevó a los economistas de la OMC a mejorar sus previsiones comerciales para 2021 y 2022.

Más información

PUNTOS PRINCIPALES

- Se prevé que el volumen del comercio mundial de mercancías crezca un 10,8% en 2021, en lugar del 8,0% previsto en marzo. El crecimiento del comercio se ralentizaría hasta el 4,7% en 2022, en lugar del 4,0% previsto anteriormente.

- El crecimiento trimestral del comercio aumentó un 22,0% interanual en el segundo trimestre del presente año, pero se prevé que se ralentice al 6,6% para el cuarto trimestre, lo que refleja la caída y la recuperación de 2020.

- El PIB mundial crecerá un 5,3% en 2021, frente al 5,1% previsto en marzo. El crecimiento se ralentizaría hasta el 4,1% en 2022, en lugar del 3,8% previsto anteriormente.

- La previsión actual se aproxima al escenario optimista de la última previsión comercial, si bien sigue habiendo un alto riesgo de que se deteriore la situación, por ejemplo ante la posibilidad de tensiones en las cadenas mundiales de suministro o de brotes de COVID‑19.

- Las disparidades regionales seguirán siendo importantes. Se prevé que en 2021 las importaciones de Asia aumenten un 9,4% en comparación con 2019, mientras que las importaciones de los países menos adelantados (PMA) caerán un 1,6%.

- Es probable que el comercio de servicios quede rezagado con respecto al comercio de mercancías, en particular en los sectores relacionados con los viajes y el ocio.

La OMC pronostica un crecimiento del volumen del comercio mundial de mercancías del 10,8% en 2021 —frente al 8,0% previsto en marzo—, seguido de un aumento del 4,7% en 2022 (cuadro 1). En principio el crecimiento se moderará según el comercio de mercancías se vaya ajustando a su tendencia a largo plazo anterior a la pandemia. Las dificultades relacionadas con la oferta, como la escasez de semiconductores y los retrasos en los puertos, pueden someter a tensiones a las cadenas de suministro y afectar al comercio en determinadas esferas, pero es poco probable que tengan repercusiones importantes en los agregados mundiales. Los mayores riesgos de deterioro provienen de la propia pandemia.

Sin embargo, el fuerte aumento general del comercio no impide que haya importantes divergencias entre los países, y algunas regiones en desarrollo están muy por debajo del promedio mundial.

"El comercio ha sido un instrumento esencial para combatir la pandemia, y este fuerte crecimiento pone de relieve la importancia del comercio para apuntalar la recuperación económica mundial", dijo la Directora General Ngozi Okonjo-Iweala. "Sin embargo, el acceso no equitativo a las vacunas está exacerbando la divergencia económica entre las distintas regiones. Cuanto más tiempo persista la falta de equidad en la vacunación, mayor será la posibilidad de que surjan variantes aún más peligrosas de la COVID-19, lo que revertirá los progresos en materia de salud y economía logrados hasta la fecha".

"Nos acercamos a la Duodécima Conferencia Ministerial, y los Miembros deben reunirse y llegar a un acuerdo en torno a una respuesta firme de la OMC a la pandemia, que siente las bases para una producción más rápida de las vacunas y una distribución equitativa, algo que es necesario para sostener la recuperación económica mundial. Las políticas relativas a las vacunas son políticas económicas y también comerciales", dijo.

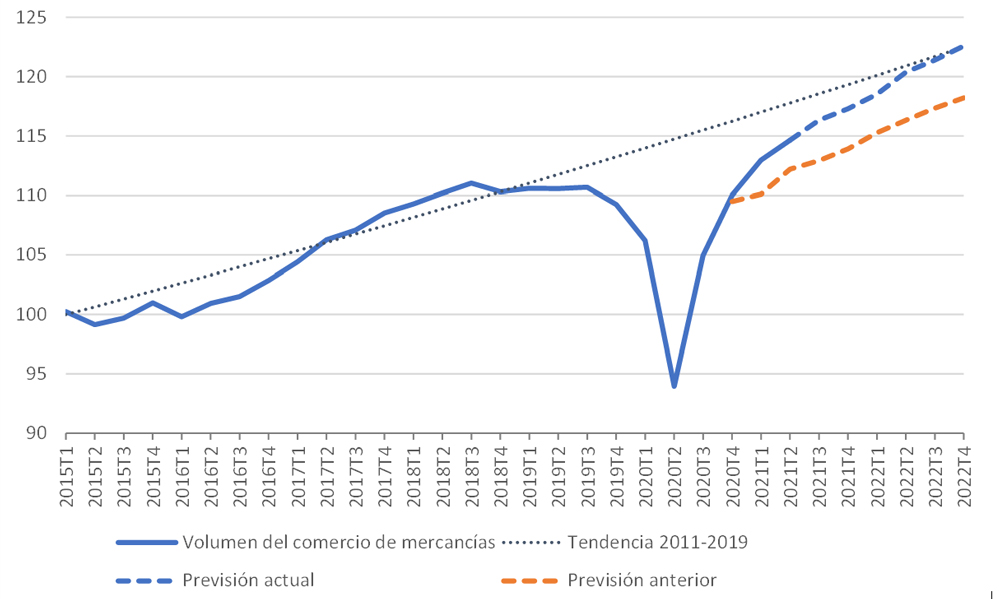

La elevada tasa de crecimiento anual del volumen del comercio de mercancías registrada en 2021 refleja sobre todo la baja repentina del año anterior, que tocó fondo en el segundo trimestre de 2020. Al partir de un punto más bajo, el crecimiento interanual en el segundo trimestre de 2021 fue del 22,0%, pero se prevé que la cifra descienda al 10,9% en el tercer trimestre y al 6,6% en el cuarto trimestre, debido en parte a la rápida recuperación del comercio en los dos últimos trimestres de 2020 (gráfico 1). Para que se cumplan las previsiones para 2021 solo hace falta un crecimiento intertrimestral de un 0,8% de promedio cada trimestre en el segundo semestre de este año, lo que equivale a una tasa anualizada del 3,1%.

Gráfico 1: Volumen del comercio mundial de mercancías, 2015T1-2022T4

Índice, 2015=100

Fuentes: OMC y UNCTAD para los datos sobre el volumen del comercio; OMC para las previsiones.

La trayectoria de la actual previsión del comercio de mercancías que figura en el gráfico 1 se aproxima a la hipótesis optimista expuesta en la última previsión publicada hasta ahora por la OMC, de 31 de marzo. Esa hipótesis dependía de varios supuestos, entre ellos la aceleración de la producción y la difusión de vacunas de COVID-19. Se han producido y administrado más de 6.000 millones de dosis en todo el mundo. Se trata de un logro notable, pero lamentablemente todavía insuficiente, debido a las acusadas diferencias de acceso entre los distintos países. Hasta la fecha, solo el 2,2% de la población de los países de ingreso bajo ha recibido al menos una dosis de una vacuna de COVID-19.(1) El hecho de que no se haya vacunado en todos los países contra la COVID-19 ha hecho que haya una recuperación a dos velocidades, con un crecimiento más lento en los países con un acceso limitado a las vacunas, que suelen ser los que tienen menos margen fiscal para apoyar a las empresas y los hogares. Esta divergencia hace que haya margen para que aparezcan y se propaguen nuevas formas del virus que podrían ser inmunes a la vacuna, lo cual podría obligar a imponer otra vez controles sanitarios que reducen la actividad económica.

Está previsto que el crecimiento del volumen del comercio vaya acompañado de un crecimiento del PIB ponderado en función del mercado del 5,3% en 2021 y del 4,1% en 2022 (en lugar del 5,1% y el 3,8% previstos anteriormente). El crecimiento del PIB se ha visto impulsado por una política monetaria y fiscal decidida y por la reanudación de la actividad económica en los países que han podido distribuir a gran escala las vacunas contra la COVID-19.

En los años anteriores a la crisis financiera mundial (1990-2007), el comercio mundial de mercancías creció unas dos veces más rápido que el PIB mundial a los tipos de cambio del mercado, pero posteriormente se ralentizó hasta acompasar aproximadamente su ritmo medio de crecimiento con el del PIB. Según las proyecciones comerciales actuales, la relación entre el crecimiento del comercio y el crecimiento del PIB aumentará y será de 2,0 a 1 en 2021, antes de volver a caer a una proporción de 1,1 a 1 en 2022. Si se confirman las previsiones, sería un indicio de que la pandemia no tendrá un impacto estructural fundamental en la relación entre el comercio y los ingresos mundiales.

Es probable que los resultados sean menos favorables de lo previsto, pero es difícil calibrar la importancia relativa de los riesgos, que incluyen picos de inflación, mayores retrasos en los puertos, tarifas de transporte más elevadas, así como una prolongada escasez de semiconductores; además, las perturbaciones de la oferta se ven exacerbadas por la rápida e inesperadamente sólida recuperación de la demanda en las economías avanzadas y muchas economías emergentes. La propia pandemia representa un riesgo potencialmente aún mayor para el comercio y la producción mundiales, en particular si surgen variantes más letales. La variante Delta, muy contagiosa, ya ha llevado a los Gobiernos a restablecer algunas medidas de contención.

Los recientes repuntes de la inflación son probablemente temporales, motivados por las perturbaciones de la oferta que afectan a determinados sectores de determinadas economías y coinciden con la inesperada solidez de la recuperación de la demanda. Sin embargo, si las expectativas inflacionarias se afianzan, los bancos centrales pueden sentirse obligados a aplicar una política más estricta a corto plazo. Esto podría generar efectos indirectos negativos, que acabarían afectando a las corrientes comerciales. Tras la pandemia podrían darse algunos períodos de volatilidad a medida que se vayan normalizando las políticas monetarias y los Gobiernos vayan adoptando políticas fiscales más sostenibles.

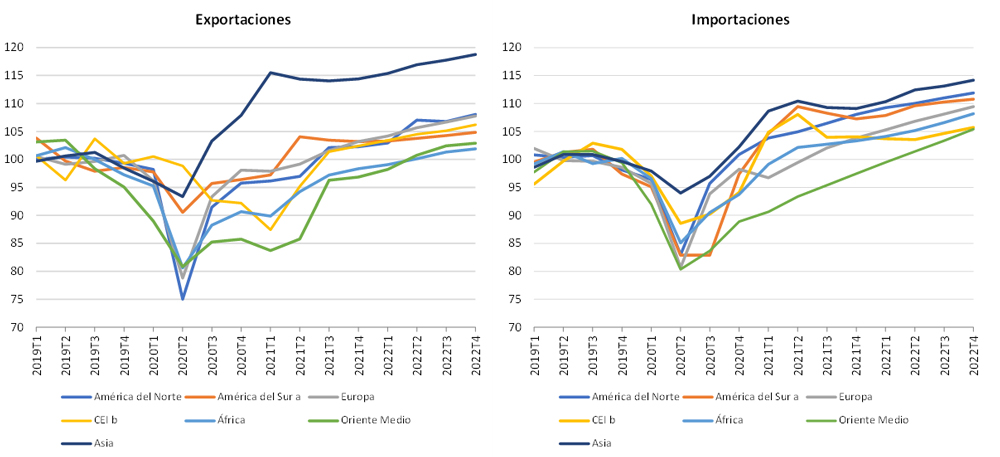

En general, la recuperación del comercio sigue variando de una región a otra. En particular, en Oriente Medio, América del Sur y África parece que la recuperación de las exportaciones será más débil, mientras que en Oriente Medio, la Comunidad de Estados Independientes y África será donde las importaciones se recuperen más lentamente.

El gráfico 2 muestra el crecimiento trimestral del volumen del comercio de mercancías por regiones desde 2019, el último año completo anterior a la pandemia de COVID-19. Como la profundidad de la recesión en 2020 varió de una región a otra, las tasas de crecimiento interanual a 12 meses no ilustran la repercusión de la crisis en la trayectoria de cada región tan bien como las proyecciones del crecimiento acumulado del comercio a lo largo de los tres años comprendidos entre 2019 y finales de 2022, que permiten ver la divergencia entre las líneas de cada región.

Si se cumple la previsión actual, para el último trimestre de 2022 las importaciones de mercancías de Asia serán un 14,2% más altas que en 2019. Durante el mismo período, las importaciones aumentarán un 11,9% en América del Norte, un 10,8% en América del Sur y Central, un 9,4% en Europa, un 8,2% en África, un 5,7% en la Comunidad de Estados Independientes y un 5,4% en Oriente Medio. Las exportaciones de Asia aumentarán un 18,8% en ese período, mientras que todas las demás regiones registrarán incrementos más modestos: América del Norte un 8,0%, Europa un 7,8%, la CEI un 6,2%, América del Sur un 4,8%, Oriente Medio un 2,9% y África un 1,9%.

Se observa que las regiones que basan sus exportaciones en el petróleo registraron descensos importantes tanto de las exportaciones como de las importaciones de mercancías durante la recesión de 2020, y que desde entonces esas pérdidas solo se han recuperado parcialmente. La relativamente fuerte recuperación de las importaciones de América del Sur también refleja el hecho de que las recesiones en algunas de las principales economías de la región en 2019 hacen que se parta de un punto de referencia bajo.

Gráfico 2: Exportaciones e importaciones de mercancías, por región, 2019T1-2022T4

Índice del volumen, 2019=100

a Comprende América Central y del Sur y el Caribe.

b Comprende la Comunidad de Estados Independientes (CEI), incluidos determinados antiguos Estados miembros y Estados miembros asociados.

Fuente: OMC y UNCTAD.

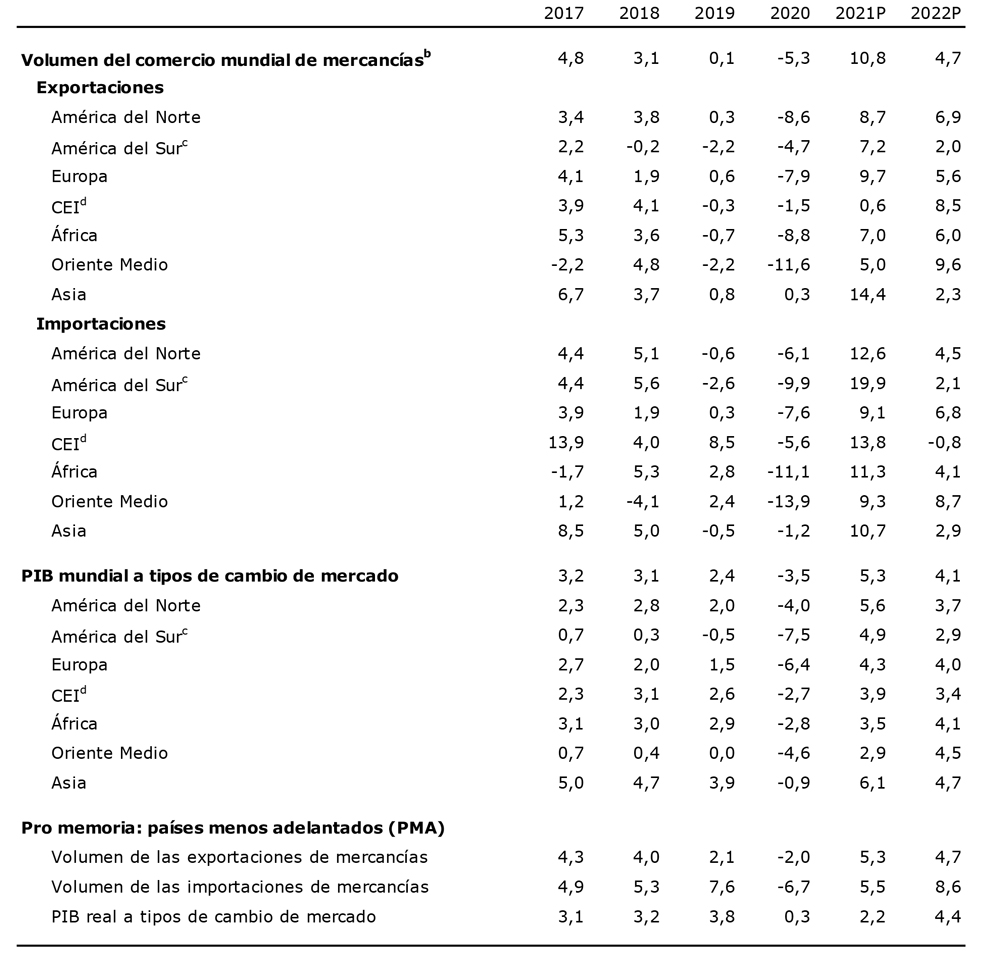

En el cuadro 1 se resumen las previsiones anuales de la OMC sobre el volumen del comercio de mercancías y el PIB real a tipos de cambio de mercado de 2017 a 2022. Las cifras anuales difieren ligeramente de las cifras trimestrales por motivos de metodología estadística, pero reflejan una situación análoga de divergencias regionales. Además de las cinco regiones de la OMC, el cuadro incluye también estimaciones para los países menos adelantados (PMA). Las cifras muestran que las exportaciones de mercancías de los países más pobres disminuyeron menos que el promedio mundial en 2020, mientras que sus importaciones disminuyeron más.

Según las previsiones, el crecimiento del volumen de las exportaciones en 2021 será del 8,7% en América del Norte, el 7,2% en América del Sur, el 9,7% en Europa, el 0,6% en la CEI, el 7,0% en África, el 5,0% en Oriente Medio y el 14,4% en Asia. Está previsto que el crecimiento de las importaciones en ese mismo año sea del 12,6% en América del Norte, el 19,9% en América del Sur, el 9,1% en Europa, el 13,1% en la CEI, el 11,3% en África, el 9,3% en Oriente Medio y el 10,7% en Asia. Según las estimaciones, en 2021 las exportaciones e importaciones de los PMA aumentarán un 5,3% y un 5,5%, respectivamente.

Como en el caso de las cifras trimestrales indicadas supra, las cifras anuales de crecimiento del comercio para 2021 dependen en gran medida del descenso sufrido por cada región en 2020. La repercusión de la pandemia en el comercio queda más clara si se observa el crecimiento acumulado durante los dos años comprendidos entre 2019 y 2021. Si el segundo semestre del presente año se ajusta a las previsiones, el comercio mundial de mercancías aumentará un 4,9% en comparación con 2019. En el período indicado, el crecimiento de las exportaciones será del ‑0,6% en América del Norte, el 2,2% en América del Sur, el 1,0% en Europa, el -1,0% en la CEI, el -2,4% en África, el -7,2% en Oriente Medio y el 14,7% en Asia. Paralelamente, el crecimiento de las importaciones entre 2019 y 2021 será del 5,7% en América del Norte, el 8,1% en América del Sur, el 0,8% en Europa, el 7,5% en la CEI, el -1,0% en África, el -5,9% en Oriente Medio y el 9,4% en Asia. En el caso de los PMA, el volumen de las exportaciones de mercancías aumentará un 3,2% entre 2019 y 2021, mientras que sus importaciones disminuirán un 1,6% durante el mismo período. Esta divergencia se mantiene en las proyecciones para 2022.

Cuadro 1: Volumen del comercio de mercancías y PIB real, 2017-2022a

Variación porcentual anual

a Las cifras correspondientes a 2021 y 2022 son proyecciones.

b Promedio de las exportaciones e importaciones.

c Comprende América Central y del Sur y el Caribe.

d Comprende la Comunidad de Estados Independientes (CEI), incluidos determinados antiguos Estados miembros y Estados miembros asociados.

Nota: Estas proyecciones incorporan técnicas de muestreo de datos mixtos (MIDAS) para determinados países a fin de aprovechar datos de mayor frecuencia, como el movimiento de contenedores y los índices de riesgo financiero.

Fuente: OMC para los datos comerciales y estimaciones de consenso para el PIB.

Evolución del comercio en valores nominales

Las estadísticas más recientes de la OMC sobre el comercio de mercancías en dólares de los Estados Unidos nominales se publican junto con las previsiones comerciales. Esas y otras estadísticas pueden descargarse de la base de datos en línea de la OMC.

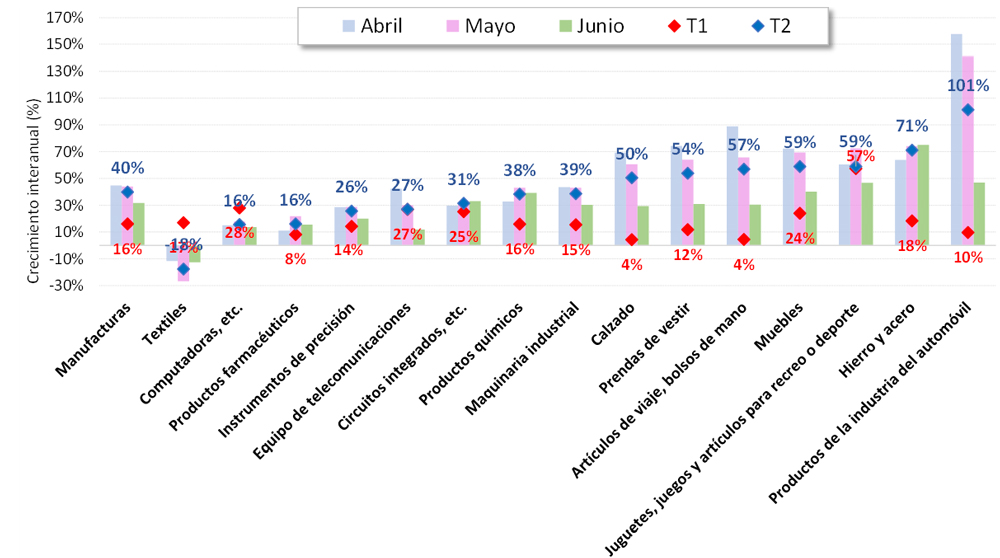

El gráfico 3 muestra las tasas de crecimiento interanual estimadas para el comercio de varias categorías de productos manufacturados en el segundo trimestre de 2021. La caída del comercio de productos de la industria del automóvil en el mes de junio es extraordinaria en comparación con otras categorías de productos. La disminución podría deberse a la escasez de semiconductores sufrida de un tiempo a esta parte por el sector del automóvil, que ha perturbado la producción de automóviles en todo el mundo. Cabe destacar que la categoría "Circuitos integrados" no muestra esa disminución. Es posible que los circuitos integrados se hayan desviado a otros usos durante la pandemia (por ejemplo, aparatos electrónicos de consumo), lo que ha dejado pocos suministros para su uso en el sector del automóvil una vez ha aumentado la producción.

Gráfico 3: Crecimiento interanual del comercio mundial de productos manufacturados, por productos, 2021T2

Variación porcentual en USD

Fuente: Estimaciones de la OMC.

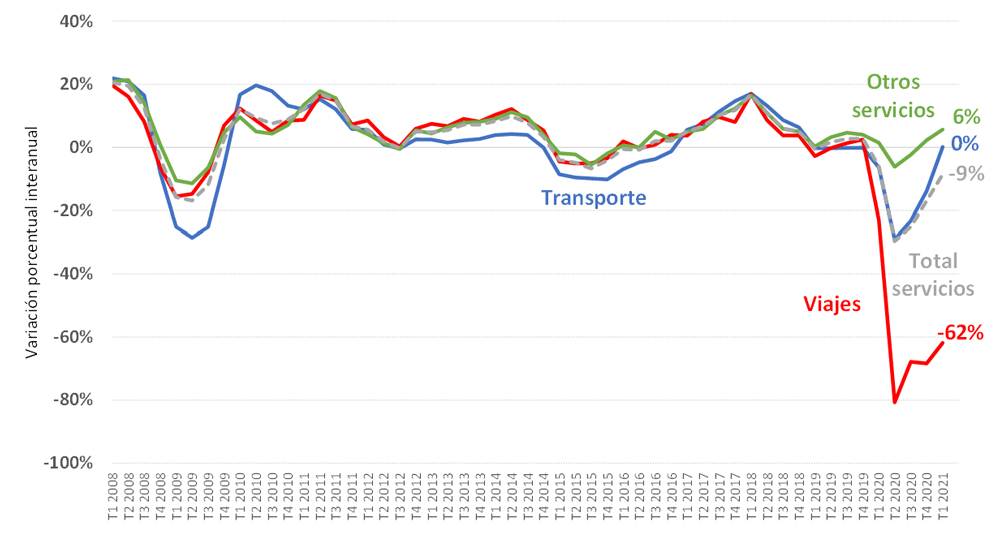

Las estadísticas de la OMC sobre el comercio de servicios comerciales correspondientes al segundo trimestre no estarán disponibles hasta entrado el mes de octubre, pero el gráfico 4 infra muestra la evolución del primer trimestre. El comercio de servicios en general disminuyó un 9% interanual en el primer trimestre, debido en gran medida a la persistente debilidad de la categoría "Viajes", que disminuyó un 62%. En cambio, la categoría "Otros servicios", que incluye los servicios financieros y otros servicios prestados a las empresas, aumentó un 6% con respecto al año anterior. Es probable que el crecimiento interanual del comercio de servicios entre en valores positivos en el segundo trimestre, ya que se parte de un valor de referencia bajo en 2020, pero esto no debe interpretarse automáticamente como un cambio radical. El Barómetro sobre el Comercio de Servicios más reciente de la OMC, de 23 de septiembre, indica que es posible que el comercio de servicios se estabilice en una tendencia más baja que antes de la pandemia.

Gráfico 4: Comercio de servicios comerciales a nivel mundial, por sectores, 2008T1-2021T1

Variación porcentual interanual

Fuente: Estimaciones de la OMC-UNCTAD-ITC.

Indicadores complementarios

La OMC ha venido siguiendo de cerca determinados indicadores relacionados con el comercio, oportunos y de alta frecuencia, para comprender mejor las tendencias del comercio de mercancías y servicios comerciales. A continuación se exponen varios de esos indicadores, que ofrecen más información de contexto para las previsiones y estadísticas comerciales.

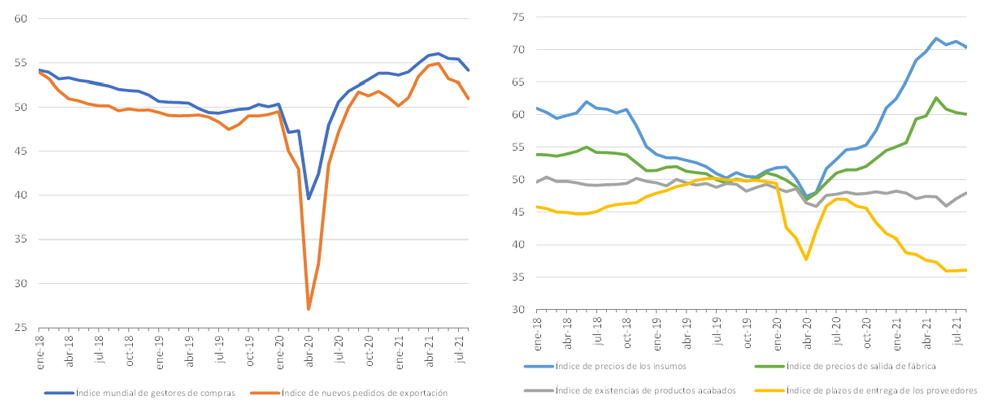

Los índices de los gestores de compras de IHS-Markit se basan en estudios de cientos de empresas de más de 40 países. Los índices de los gestores de compras de los diversos países se suman para formar un índice global, en el que los valores superiores a 50 indican una expansión y los valores inferiores a 50, una contracción. El índice mundial de gestores de compras del sector manufacturero y determinados subíndices que se muestran en el gráfico 5 arrojan luz sobre los recientes problemas de congestión en los puertos (con plazos de entrega mucho más largos, como refleja el considerable deterioro del subíndice, muy por debajo de 50) y los elevados precios de los servicios de transporte marítimo.

Gráfico 5: Índices mundiales de gestores de compras del sector manufacturero, enero de 2018 - agosto de 2021

Índice, base = 50

Nota: Los valores superiores a 50 indican una expansión, en tanto que los inferiores a 50 indican una contracción.

Fuente: IHS Markit.

A pesar de las interrupciones relacionadas con la COVID, el tráfico de contenedores en los puertos internacionales se mantiene en máximos históricos o en niveles cercanos a esos máximos. Paralelamente, las tarifas del transporte han aumentado enormemente, como demuestra el hecho de que el índice de carga en contenedores de Shanghái casi se haya cuadruplicado en el último año. El repunte de las tarifas del transporte coincidió con una fuerte recuperación del componente de nuevos pedidos de exportación del índice mundial de gestores de compras del sector manufacturero, lo que indica un fuerte aumento de la demanda mundial de importaciones. También aumentaron los precios de los insumos para la fabricación y los bienes finales, mientras que las existencias de productos acabados se redujeron y se extendieron los plazos de entrega.

El índice de nuevos pedidos de exportación alcanzó un máximo de 54,9 en mayo de este año, pero desde entonces ha caído al 51,0 en agosto, lo que parece indicar un enfriamiento de la demanda mundial de importaciones. Paralelamente, los precios de los insumos y los precios de salida de fábrica han empezado a disminuir, los plazos de entrega se han estabilizado y las existencias de mercancías han aumentado. Esto parece indicar que las elevadas tarifas del transporte marítimo y los retrasos de los buques en espera de descargar las mercancías en los puertos pueden haber llegado a su punto máximo, aunque puede que se tarde algún tiempo en que los precios bajen y se absorban los retrasos.

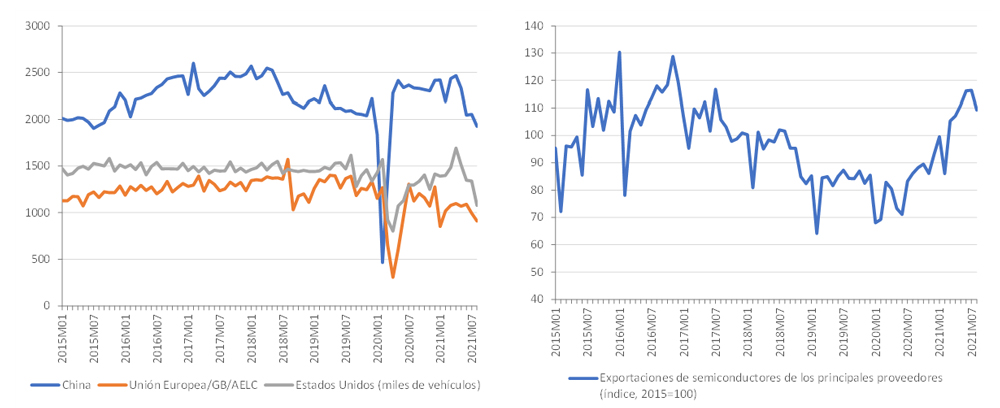

La escasez mundial de semiconductores ha perturbado de un tiempo a esta parte las cadenas de suministro en la industria del automóvil, lo que ha dado lugar a recortes en la producción y las ventas, como se ilustra en el gráfico 6, que muestra los recientes descensos de las ventas de automóviles en los Estados Unidos, la Unión Europea y China. El gráfico de la derecha muestra que el comercio de semiconductores estaba disminuyendo mucho antes de la pandemia, pero que recientemente se ha recuperado, lo que debería ayudar a restablecer la producción de vehículos que utilizan muchos semiconductores. Aunque recientemente los principales países productores de semiconductores han registrado brotes de COVID-19, el problema parece ser que la demanda de microplaquetas es superior a la oferta. El gráfico indica que el comercio de productos de la industria del automóvil podría disminuir en el tercer trimestre de 2021, pero probablemente se trate de una disminución temporal.

Gráfico 6: Ventas de automóviles en los principales mercados y exportaciones de semiconductores de los principales proveedores, enero de 2015 - agosto de 2021

Miles de vehículos, valores desestacionalizados; índice 2015 = 100

Fuentes: Asociación de Fabricantes de Automóviles de China (CAAM), Asociación Europea de Fabricantes de Automóviles (ACEA) y Reserva Federal de los Estados Unidos para las ventas de automóviles; estadísticas aduaneras nacionales consultadas en Trade Data Monitor (TDM) para las exportaciones de semiconductores.

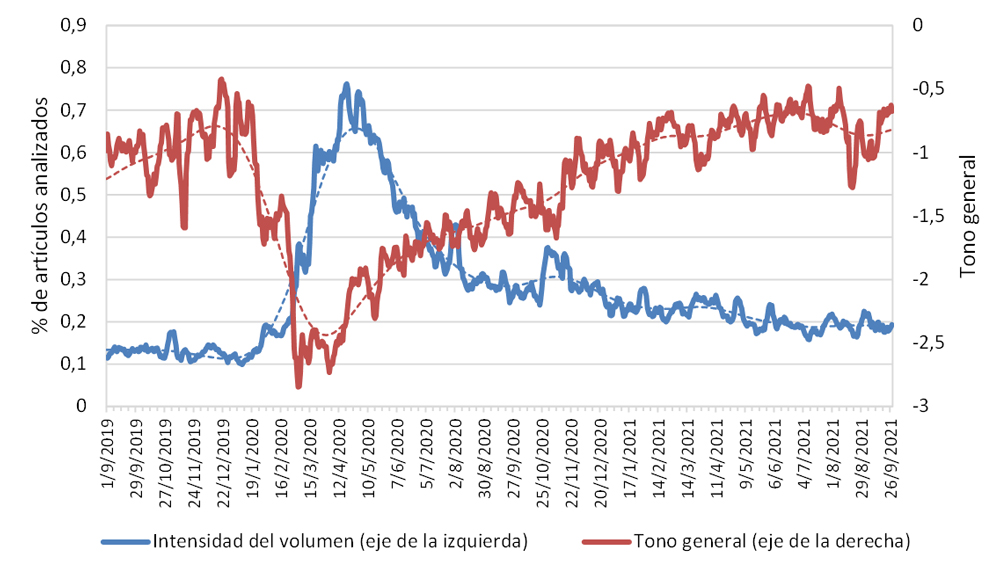

Por último, el gráfico 7 infra muestra el volumen diario y el tono general de los informes de prensa que contienen frases relacionadas con la actividad económica, conforme al seguimiento efectuado por el Servicio de resúmenes del Proyecto GDELT. Esos indicadores pueden servir de indicio de un cambio de actitud económica. Al principio de la pandemia, el volumen aumentó bruscamente y el tono cobró tintes muy negativos, ya que los informes de los medios de comunicación preveían una fuerte desaceleración económica. Una vez que las medidas para contener la propagación del virus del SARS-CoV-2 comenzaron a surtir efecto y empezaron a llegar las vacunas, el volumen disminuyó y el tono se hizo más optimista. El volumen de los informes de prensa relativos a la actividad económica se ha mantenido constante en los últimos tiempos, y el tono de la información osciló un tanto entre el pesimismo y el optimismo, lo que implica cierta incertidumbre pasajera en torno a expectativas por lo demás bastante estables en cuanto a la actividad económica.

Gráfico 7: Proyecto GDELT, frases relacionadas con la actividad económica, 1 de septiembre de 2020 - 27 de septiembre de 2021

En % e índice

Fuente: Servicio de resúmenes del Proyecto GDELT.

- Mathieu, E., Ritchie, H., Ortiz-Ospina, E. et al. "A global database of COVID-19 vaccinations." Nat Hum Behav (2021). back to text

No hay comentarios.:

Publicar un comentario